私募杠杆配资网 中国的政策利率和跨国资本流动

文/沧海一土狗私募杠杆配资网

ps:2700字

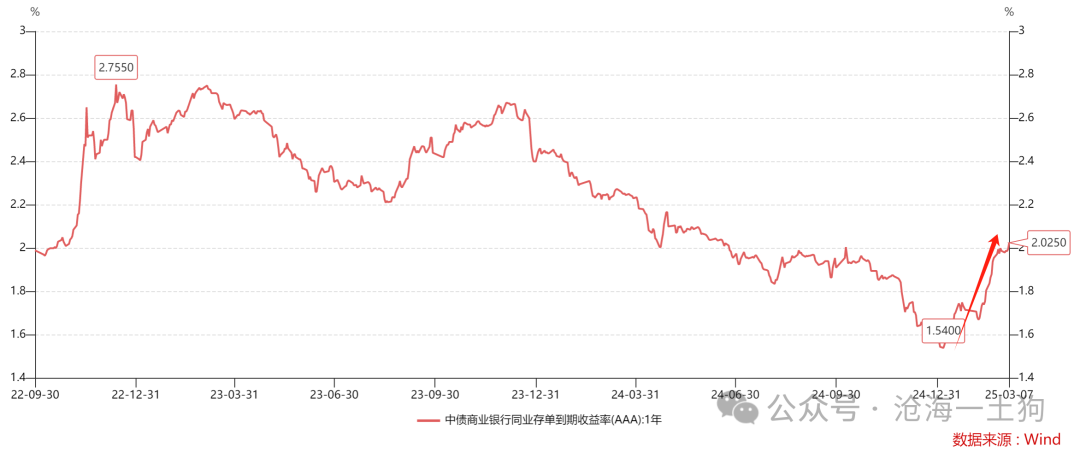

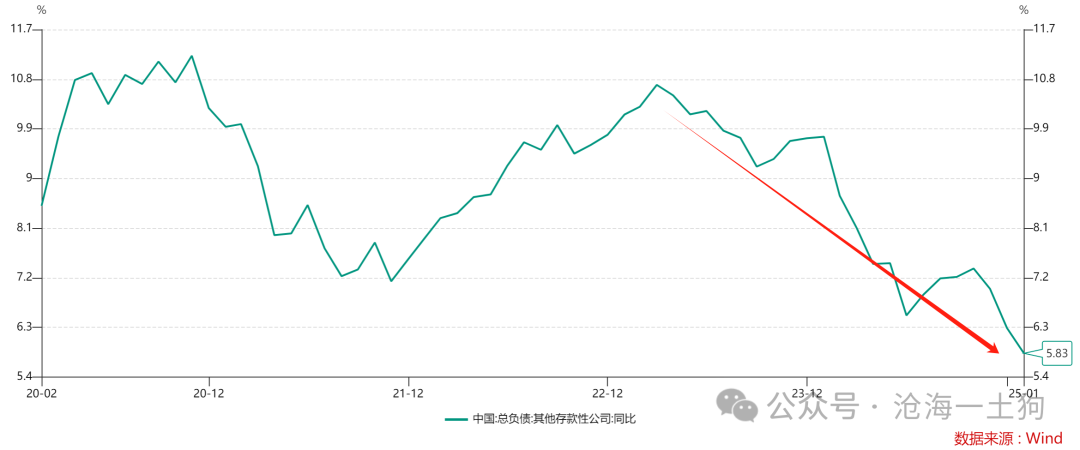

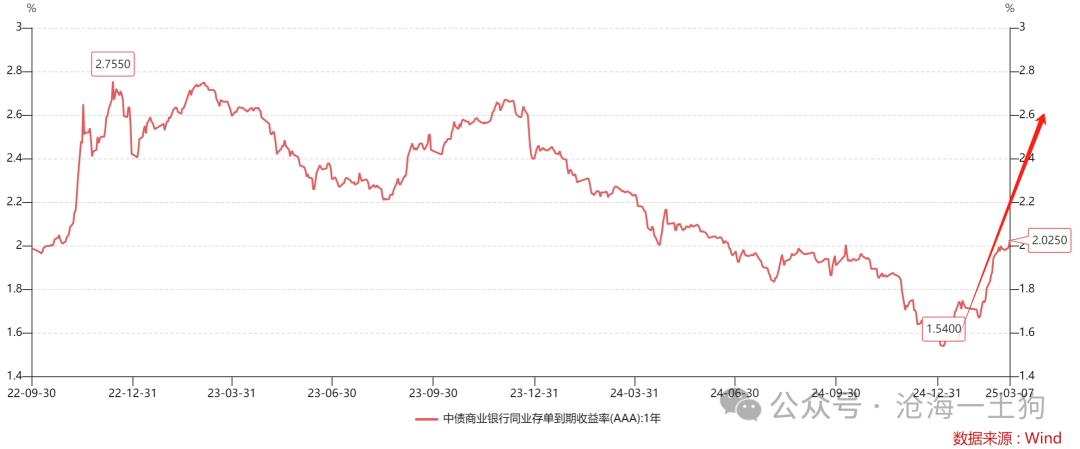

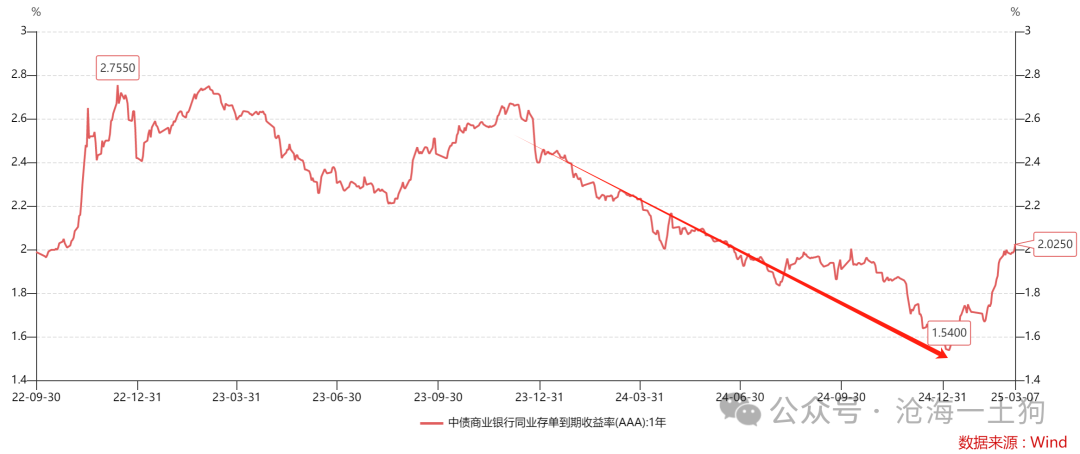

引子 ]article_adlist-->近期,一年存单利率(ps:我们视之为影子政策利率)继续上行,已经实际有效突破了2%的关口,来到了2.03%附近。

对于这个现象,很多投资者并不理解,因为去年年底的中央经济工作会议对货币政策的定调是“适度宽松”。

根源在于,其背后有一个分歧点:适度宽松的主体是谁,是银行间流动性,还是实体经济的流动性??

在我们讨论流动性问题时,有一个不加检验的假设,银行间流动性的宽松必然导致实体经济流动性的增长。然而,这个假设是错的。

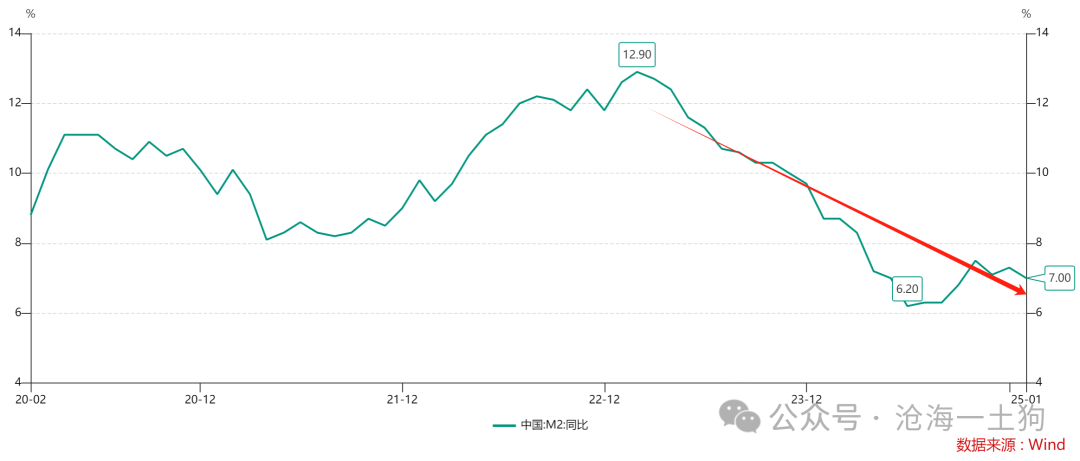

如上图所示,虽然2023-2024两年一年存单利率趋势性向下,但是,国内的M2增速却持续下滑。

一些人把这个现象归结为“实体经济更差”,他们的解释是,经济状况实在是太差了,以至于政策利率的下行没能对冲掉经济的下行,所以,M2增速表现为大幅下滑。

事实上,还有一个更加显然的解释:政策利率的下滑导致M2增速的下滑。

银行高息揽储的故事

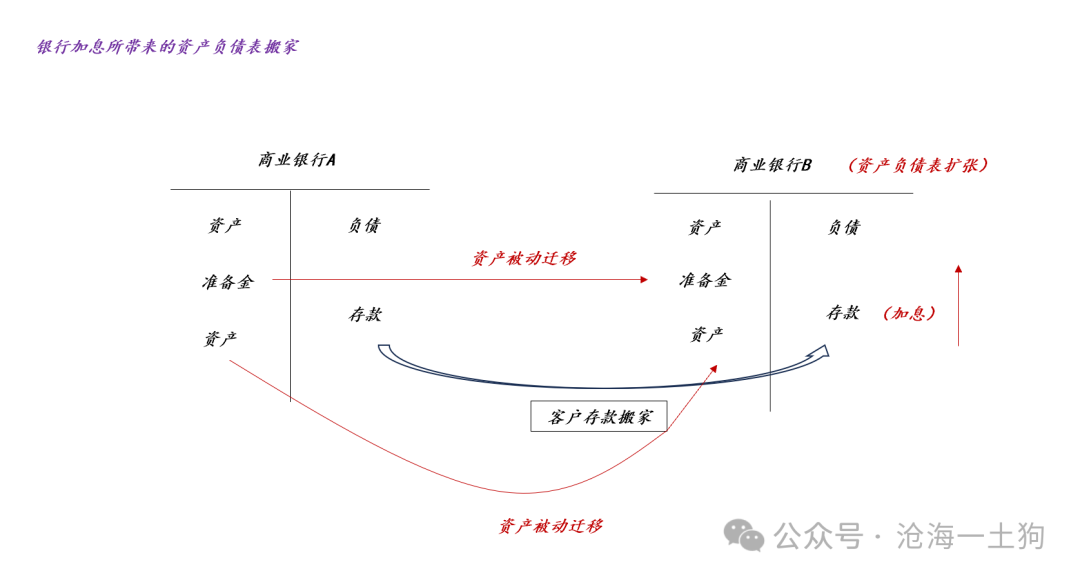

乍一看“政策利率下滑导致M2增速下降”这个解释有些不靠谱,但是,一旦我们把它代入A、B两家银行竞争存款的场景,结论是一目了然的。

如上图所示,商业银行B对其存款利率加息,但是,商业银行A保持其存款利率不变。于是,一些客户会进行存款搬家,并且这个行为还会导致两家银行资产端发生变动:

1、准备金从A移动到B;

2、指标考核的压力使得A被迫抛售部分资产;

3、兜兜转转,B接过了A抛售的资产;

因此,B提高存款利率但A按兵不动会导致如下变化:B的资产负债表扩张,A的资产负债表收缩。

如果我们把两家银行想象成两个国家,那么,“降低政策利率抑制M2增速”就没有那么奇怪了。

即便资本账户存在一定的限制,但是,“跨国的存款搬家”还有很多途径,譬如,通过贸易账户的种种操作。

如上图所示,2023-2024年中国商业银行总体资产负债表的增速是不断下滑的,从高点的10.70%下滑到5.83%。

放到AB两家银行的场景里,这个现象其实很好解释,B银行在提高存款利率但是A银行在降低存款利率,因此,A银行资产负债表扩张的速度放缓了。更进一步,我们还能解释为什么微观体感差——M2增速放缓微观体感不可能好。

存量视角和增量视角的差异

回到中央经济工作会议对货币政策的表述,如果“适度宽松”指的是M2增速有较大提高,譬如,提升至10%+。

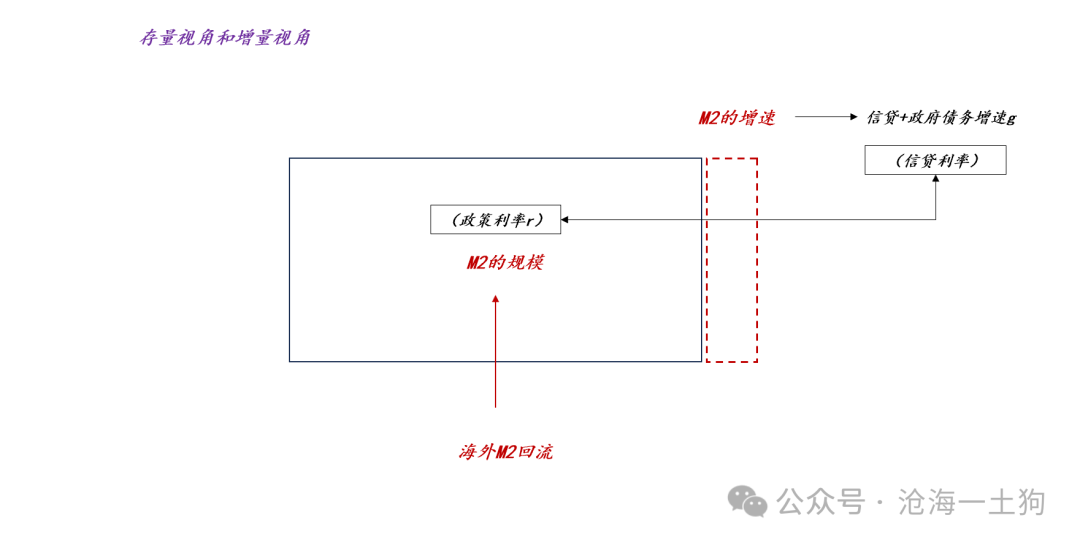

那么,我们就有两个不同的选择,一个是提高政策利率,让海外的M2回来;一个是降低贷款利率,扩张财政和信贷,派生出更多的M2。

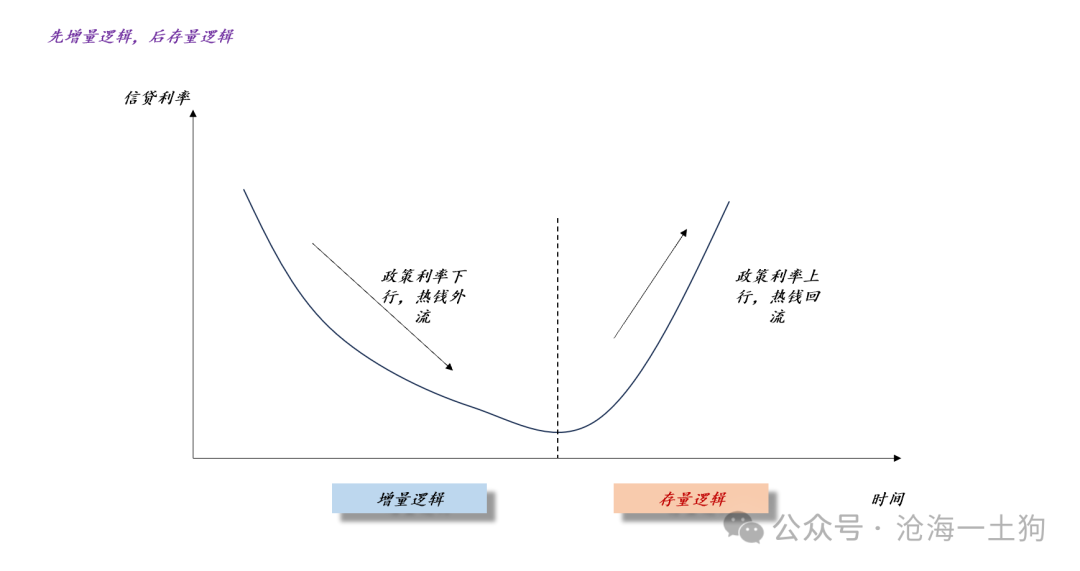

如上图所示,前者是存量视角,提高政策利率r让属于中国的M2从海外回来;后者是增量视角,通过宽信用和宽财政两个手段派生新的属于中国的M2。

因此,天天期待“降准降息”的投资者所追逐的是增量路径——降低贷款利率刺激新增信贷。所以,他们不假思索地把“银行间流动性”和“实体经济流动性”捆绑在一块。

不幸的是,存量逻辑和增量逻辑是冲突的,前者要求提高政策利率,后者要求降低政策利率,否则,银行受不了。那么,我们该偏向于哪一边呢??看存量M2的规模。

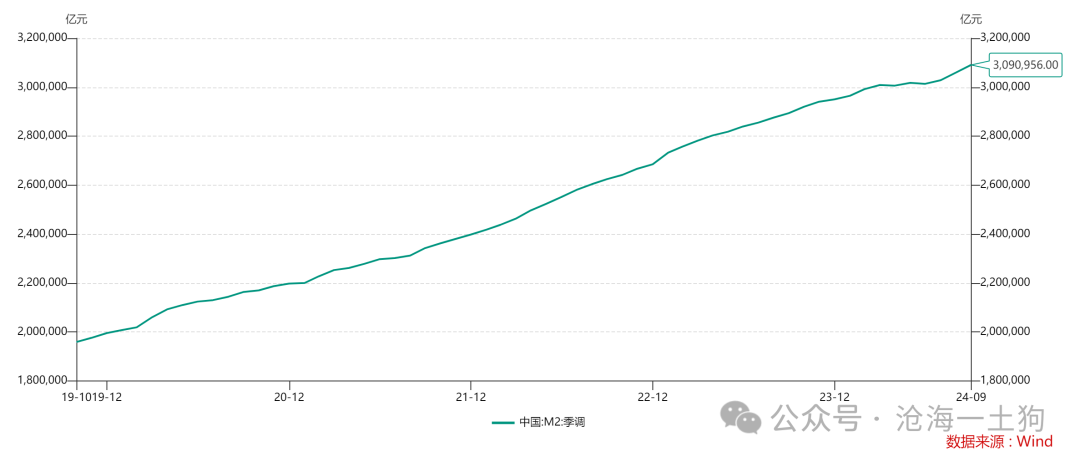

如上图所示,中国的M2规模已经来到了309万亿的规模,这是一个极其庞大的数字,增速波动个1%就是3.1万亿,相当于2024年GDP135万亿的2.30%。

换言之,如果M2增速从当下的7%上升至10%,即增速增加3%,变动规模相当于GDP规模的6.9%。

总的来说,我们的M2基数太大了,提高政策利率r会带来大规模的跨境资本流动,从而对中国经济增速产生巨大的影响。

相反,基于增量的思路太过迂回了,我们需要借助具体项目才能批信贷或者政府开支。如果没有具体项目,盲目地降准降息,我们只会得到资金空转。

当我们理解了“存量逻辑”,就容易理解“存单利率的上行”和“适度宽松”之间的关系了:

1、适度宽松指的是M2增速要提高;

2、存单利率上行是要引导海外的M2回流;

房贷利率和防通胀

那么,中国的信贷利率还有可能进一步下行吗??我认为,概率极低。还没有买房的刚需盘朋友需要把握好这个低信贷利率的窗口期,未来信贷利率只会越来越高。

以房地产市场为例,当政策利率r下行时,国内的热钱出海,楼市萎靡;与此同时,信贷利率也很低,这时候买房的客户基本上都是刚需客户,投机客户会保持观望。

不难发现,央行的这套体系十分精巧,当增量逻辑为主的时候,政策利率r驱逐热钱,压制房价,使得银行可以把信贷精准地投放给真正有需要的人。

一旦该买房的人都买了,央行就不等那些犹犹豫豫的观望者了,他们会提高政策利率r,放热钱回来。

在这种情况下,央行还会继续保持低信贷利率么??不会了,他们会随着热钱的回流逐步提高信贷利率,提前去防备通胀。

说实话,这套机制十分迂回,所以,很多普通人都在纳闷:LPR利率一降再降,各种限制措施都被取消了,为什么房价还不涨?原因就在于,热钱被政府临时性地驱赶到海外了。

一旦热钱回流,房价就涨了。热钱怎么回流?提高政策利率r!

事实上,我们的政府是真心实意地为了人民,政府不驱赶热钱,人民怎么可能低成本地买到房子??相应的,这份好意也只有信任政府的人才能拿到。

如果一个有真实住房需求的人现在还在担心房价下跌,还在不断地吹毛求疵,那么,有问题的是他们自己,政府已经做了该做的所有事情了。一旦政府开启了存量逻辑,信贷利率就不可能再降低了,因为要防通胀。

结束语 ]article_adlist-->绝大部分人都承认中国的制造业实力很强,但是,很多人都低估了中国货币政策在国际上的地位。

回到A、B银行那个比喻,在什么情况下,A银行会在B银行加息的情况下降息,容忍自己的存款外流呢??在A银行的铁杆客户比B银行多得多的情况下。

在这种情况下,A银行会鼓动自己的铁杆客户去对家“薅羊毛”,这样会让自己赢两次。

很多人对中美的看法还停留在十年前甚至二十年前,然而,现实已经改变了太多了。

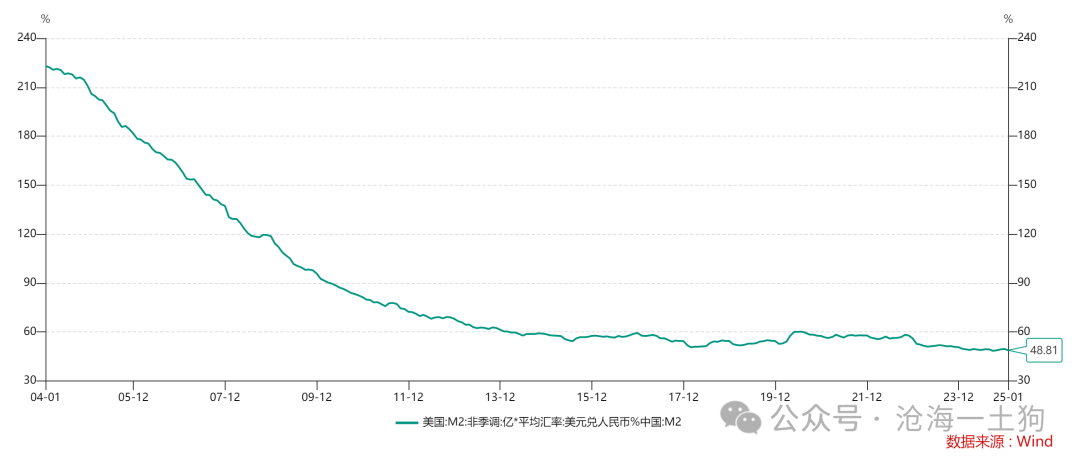

截至今年一月份,美国M2占中国M2的比率只有48.81%,这还是美元比较强势的情况下,一旦美元走弱,这个比率只会更低。

那么,问题来了,是美国的联邦基金利率R影响力更大,还是中国的一年存单利率r影响力更大??

黄金的回答是r,因为R保持高位,但是,黄金的价格已经上天了。

纳斯达克的回答也是r,如上图所示,进入2023年之后纳斯达克指数和一年存单利率保持了诡异的相关性。

所以,不要肤浅地看待中国的货币政策。

中国的货币政策早已走向世界,当你只局限在中国本土来分析中国的货币政策时,你已经离题万里了,因为,你骨子里还是觉得我们是二十年前的小卡拉米。

因此,那些看衰中国,看多30y债券,眼巴巴地等降准降息的人注定被一直打脸,因为这帮人把中国看得实在是太扁了。

ps:数据来自wind,图片来自网络

End ]article_adlist-->

苹果用户请扫二维码,安卓用户可点击链接:

沧海一土狗的知识星球

本号唯一的知识星球号

定位:升级认知框架的思维实验室

星球的主体是一系列具备一致性的模型

星主每天会通过增量讯息和市场反馈检验模型

这个检验过程就是每日的股市和债市复盘

因此,这一系列模型也是动态升级的

此外,星球里还有对重要的现象或事件的点评

以及一些跟公众号内容不同的随笔

欢迎加入

]article_adlist-->(转自:沧海一土狗)私募杠杆配资网

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP